検索の仕方

ここから本文です。

更新日:2025年1月1日

令和6年度 個人市民税・県民税の定額減税について

1.制度の概要

賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年度個人住民税の定額減税が実施されることになりました。(令和6年度税制改正の大網において令和5年12月22日に閣議決定)

以下の内容は、現在公表されている内容です。国から新たな情報が発表された際は随時更新します。

○定額減税のチラシ(PDF:288KB)

(注)所得税の定額減税に関する情報は下記のリンクよりご確認ください。

2.対象者

令和6年度の個人市民税・県民税に係る合計所得金額が1,805万円以下の納税義務者。(給与収入のみの場合は、給与収入2,000万円以下に相当)

以下に該当する場合は対象となりません。

〇令和6年度の個人市民税・県民税が非課税のかた

〇令和6年度の個人市民税・県民税が均等割及び森林環境税(国税)のみ課税のかた

3.定額減税額(特別税額控除額)

納税者本人の定額減税(特別税額控除)の額は、次の金額の合計です。ただし、その合計額が個人市民税・県民税の所得割額を超える場合は、所得割額を限度とします。

1.納税者本人・・・1万円

2.控除対象配偶者または扶養親族(国外居住者を除く)・・・1人につき1万円

注:控除対象配偶者を除く同一生計配偶者(国外居住者を除く)については、令和7年度の個人市民税・県民税の所得割の額から1万円を控除します。

4.定額減税の実施方法

定額減税の対象となる納税義務者は納付の方法に応じてそれぞれ次のとおり減税を実施します。

注:年度途中に徴収方法が変更となる場合(退職等による特別徴収から普通徴収への変更等)、変更後の徴収方法における減税の実施方法は下記とは異なります。

注:年度途中に新たに課税される場合や税額変更が生じる場合の徴収方法における減税の実施方法は下記とは異なります。

普通徴収(納付書または口座振替)の場合

第1期分の納付額から特別控除に相当する金額を控除します。

第1期分で控除しきれない部分の金額については、第2期分以降の納付額から順次控除します。

(注)定額減税により第1期の税額が0円になった場合、口座振替の振替方法を「全期」一括でご登録のかたは、第2期以降の各期別ごとの振替に変更となります。

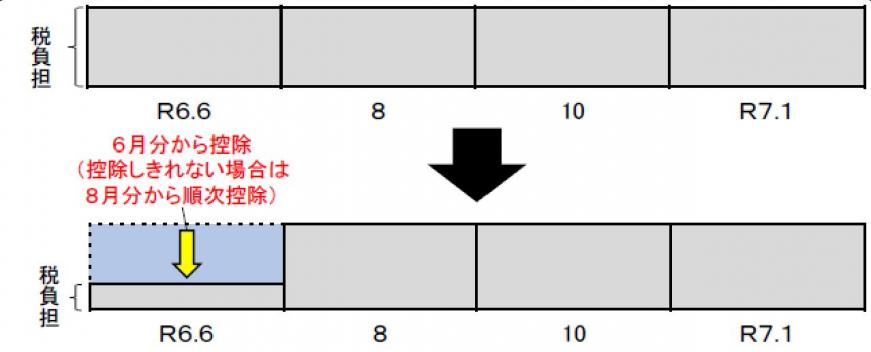

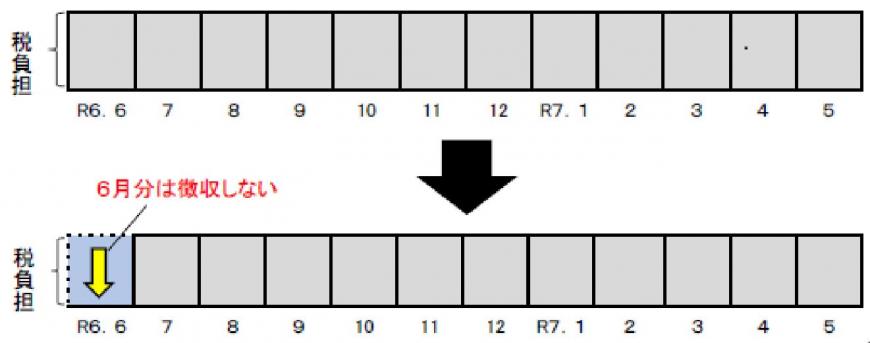

給与所得にかかる特別徴収(給与天引き)の場合

令和6年6月分の給与天引きを行わず、特別控除後の税額を11分割し、令和6年7月分から令和7年5月分で給与天引きを行います。

(注)定額減税により所得割額が0円となる場合は、令和6年7月分に均等割額をまとめて徴収します。

(注)定額減税の対象外となる納税義務者は、従来のとおり、令和6年6月分から徴収します。

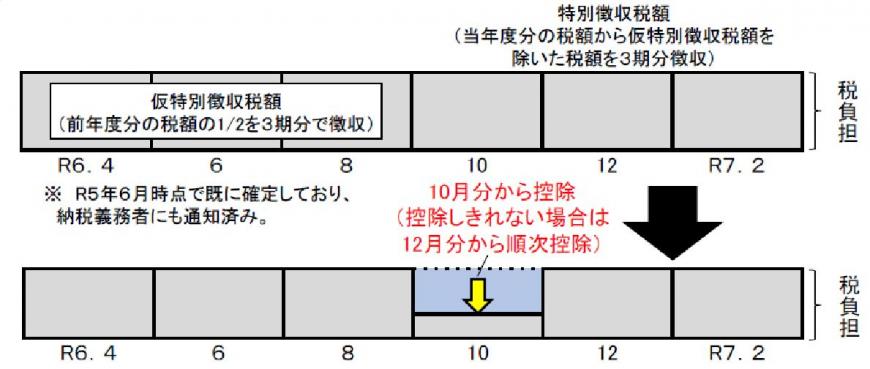

公的年金等からの特別徴収(年金天引き)の場合

令和6年10月分の年金より天引きされる税額から特別控除し、控除しきれない場合は、12月分以降の税額から順次控除します。

ただし、令和6年度の個人市民税・県民税において、初めて年金天引きされる場合、もしくは、令和5年度の個人市民税・県民税において、税額変更等により年金天引きが途中で停止した場合は、令和6年4月~8月分は公的年金からの特別徴収ではなく、第1期分(令和6年6月分)及び第2期分(令和6年8月分)の普通徴収として納付書が届きます。上記の場合は普通徴収の場合と同様、第1期分の税額から控除し、第1期分で控除しきれない場合は、第2期分の税額から順に控除します。それでも控除しきれない場合は、令和6年10月の公的年金からの特別徴収税額から控除します。

その他注意事項

令和6年度個人市民税・県民税において次の算定基礎となる所得割額は定額減税前の所得割額となります。

・都道府県又は市区町村に対する寄附金税額控除(ふるさと納税)の特例控除額の控除上限額

・公的年金等の所得に係る仮特別徴収税額(令和7年4月、6月、8月分)

このページに関するお問い合わせ先

より良いウェブサイトにするためにみなさまのご意見をお聞かせください

(PDF:445KB)

(PDF:445KB)