検索の仕方

ここから本文です。

更新日:2024年1月26日

住宅ローン控除(住宅借入金等特別税額控除)について

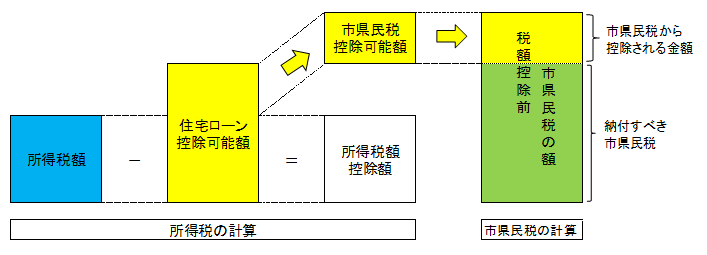

平成21年から令和7年12月までの間に住宅の取得等をして入居し、所得税の住宅ローン控除を受けている方で、所得税から引ききれなかった控除額がある場合は、引ききれなかった控除額分が翌年度の市県民税から控除されます。

対象となる方

平成21年から令和7年12月までの間に住宅を新築、購入または増改築をし入居した方で、所得税の住宅ローン控除を受けており、所得税から引ききれなかった控除額がある方

市県民税からの控除額の計算方法

1.平成21年から平成26年3月31日、令和4年から令和7年12月の間に住宅の新築、購入または増改築をして入居した方

次の(1)または(2)のいずれか小さい額(限度額97,500円)

(1)所得税の住宅ローン控除可能額のうち、所得税から控除しきれなかった額

(2)所得税の課税総所得金額等(※1)に100分の5を乗じて得た額

令和4年中に入居した方で、住宅取得の対価に含まれる消費税等の税率が8%または10%かつ、以下の期日までに住宅取得契約を行っている等要件を満たしている場合は「2.」の計算方法となります。

新築・・・令和2年10月から令和3年9月

既存住宅・・・令和2年12月から令和3年11月

2.平成26年4月1日から令和4年12月までに住宅の新築、購入または増改築をして入居した方

次の(1)または(2)のいずれか小さい額(限度額136,500円)

(1)所得税の住宅ローン控除可能額のうち、所得税から控除しきれなかった額

(2)所得税の課税総所得金額等(※1)に100分の7を乗じて得た額

「2.」の計算方法は、住宅取得の対価に含まれる消費税等の税率が8%または10%である場合のみの計算方法であり、それ以外の場合は「1.」の計算方法となります。

(※1)所得税の課税総所得金額等は、課税総所得金額、課税退職所得金額、課税山林所得金額を指します。

住宅ローン控除の見直し

令和5年度以降適用の税制改正により、住宅ローン控除の適用期限が4年延長し、令和4年1月から令和7年12月までに入居した方も控除対象となるとともに、延長された期間の控除率は0.7%(現行1%)に引き下げられます。また、この場合、住民税からの控除額は所得税の課税総所得金額等の5%(限度額97,500円)となります。

※令和4年中に入居した方で、住宅取得の対価に含まれる消費税等の税率が8%または10%かつ、以下の期日までに住宅取得契約を行っている等要件を満たしている場合は、控除額は所得税の課税総所得金額等の7%(限度額136,500円)となります。

新築・・・令和2年10月から令和3年9月

既存住宅・・・令和2年12月から令和3年11月

| 種類 | 居住開始年 | 控除期間 |

|---|---|---|

| ①一定の省エネ基準を満たす新築住宅等 |

令和4年~令和7年 |

13年 |

| ② ①以外の新築住宅 | 令和4年~令和5年 | 13年 |

| 令和6年~令和7年 | 10年 | |

| ③既存住宅 |

令和4年~令和7年 |

10年 |

詳しくは国税庁のホームページ(外部サイトへリンク)をご覧ください。

市県民税における住宅ローン控除の適用について

1.年末調整で住宅ローン控除の適用を受ける方

原則として福島市への申告は不要です。ただし、市県民税の住宅ローン控除の適用を受けるには、勤務先から交付される「給与所得の源泉徴収票」の住宅借入金等特別控除の額の内訳欄に、「住宅借入金等特別控除可能額」、「居住開始年月日」、「住宅借入金等特別控除区分」等が記載されている必要があります。

※必要事項の記載がない場合、市県民税の住宅ローン控除が適用されません。必ず源泉徴収票を確認してください。

市県民税の住宅ローン控除の対象となる方の「給与所得の源泉徴収票」の例(PDF:282KB)

2.確定申告で住宅ローン控除の適用を申告する方

福島市への申告は不要です。ただし、所得税の住宅ローン控除の適用を受けるには、確定申告書に所定の事項が記載されている必要があります。記載漏れがないよう作成してください。特に第二表「特例適用条文等」欄には必ず居住開始年月日等、必要事項を記載してください(下記記載例参照)。なお、住宅ローン控除の適用を受ける最初の年分については、必ず「(特定増改築等)住宅借入金等特別控除の計算明細書」を添付して税務署へ確定申告をしてください。

確定申告書「特例適用条文等」欄の記載例(PDF:361KB)

市県民税で住宅ローン控除の適用を受けるための注意点

- 住宅ローン控除可能額が全額所得税より差し引きできる方や、所得税が課税されないため所得税で住宅ローン控除の適用を受けない方は対象になりません。

- 確定申告書や事業所から提出される給与支払報告書に住宅ローン控除可能額や居住開始年月日等の記載がない場合は、住宅ローン控除を受けられない場合があります。

このページに関するお問い合わせ先

より良いウェブサイトにするためにみなさまのご意見をお聞かせください